日常生活費、定期・臨時の収入・支出、保険

メインメニューへ遷移し、日常生活費、定期・臨時の収入・支出、保険を入力します。

日常生活費を入力

メインメニューの「日常生活費を入力」の「設定」ボタンを押下します。

現在、将来の日常の生活費を入力して、「登録」ボタンを押下します。

入力情報の補足になります。

- 現在の日常生活費

-

食費・水道光熱費・携帯代・サブスクなどの毎月の金額を入力してください。

※住居費(家賃、住宅ローン)、投資(NISA、iDeCo、株購入など)、保険(生命保険、自動車保険など)は除いた金額です。

- 将来に日常生活費が変化する場合の設定

-

いくつかのケースを設定したほうがよいです。

ケース①:将来子供が産まれる場合(増額)

子供が社会人になるまでの間の生活費が増えます。

子供が1人の場合は現在の生活費の1.5倍、2人の場合は現在の生活費の2倍程度を見込んでおくとよいです。

ケース②:子供が家を出ていく(減額)

子供が社会人や結婚などで家を出ていくと生活費が減りますので、子供が出ていく年齢(23歳など)から下がる想定をしてもよいでしょう。

ケース③:老後(減額)

老後(65歳以降)は日常生活費が6~7割になると言われていますので、金額を下げてもよいかと思います。

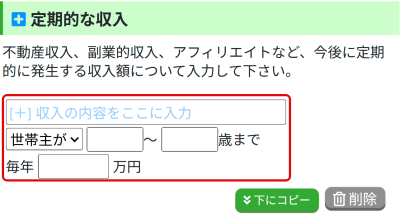

定期・臨時の収入・支出を入力

メインメニューの「定期収入・定期支出を入力」の「設定」ボタンを押下します。

定期的な収入、定期的な支出を入力し、「登録」ボタンを押下します。

※臨時的な収入、臨時的な支出も同様に別メニューから入力します。

各項目の例を記載しますので、参考にしてください。

- 定期的な収入

-

配当金、不動産収入、遺族年金、障害年金など

※小規模企業共済、国民年金基金の所得控除がある方はこちらに減税額を入力してください。

※保険(個人年金)、国民年金・厚生年金などは、別メニューのため入力不要です。

- 定期的な支出

-

家電買替、旅行、冠婚葬祭、介護費用など

※固定資産税、住宅の修繕費、生命保険料の支払などは、別メニューのため入力不要です。

家電買替、旅行、冠婚葬祭などは本来は臨時的な支出と言えるのですが、複数年で定期的に発生するため定期的な支出で設定します。

複数年で1回発生するケースは、1年当たりの平均にして設定してください。

例.家電を10年で買替(50万円)の場合、1年当たり5万円として設定

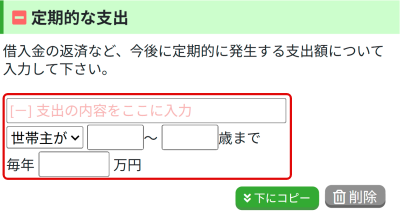

- 臨時的な収入

-

両親からの贈与など

※保険の一時金、満期金などは、別メニューのため入力不要です。

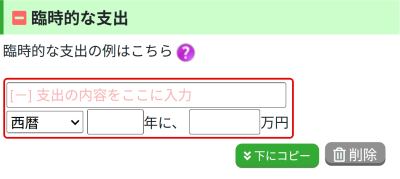

- 臨時的な支出

-

結婚式費用、新婚旅行など

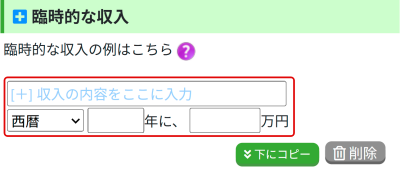

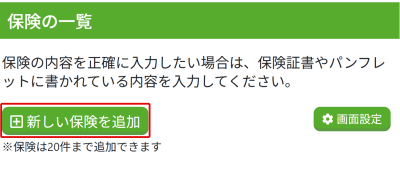

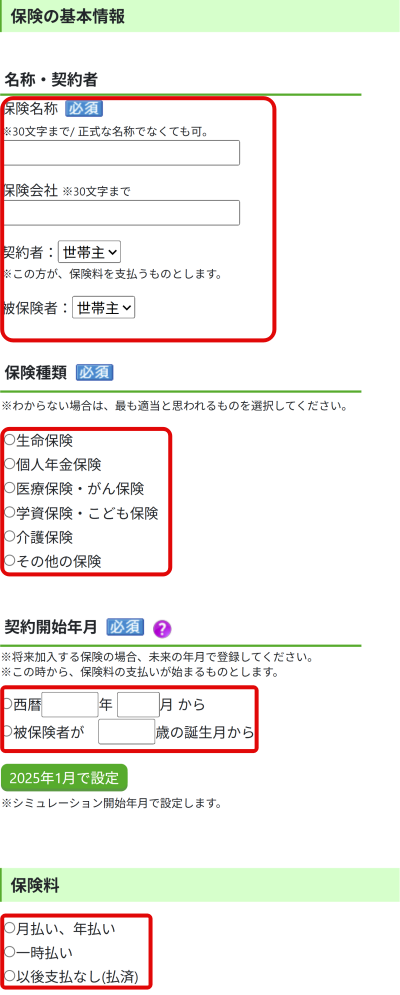

保険を入力(生命保険・個人年金など)

メインメニューの「保険を入力」の「設定」ボタンを押下します。

保険の一覧画面で「新しい保険を追加」ボタンを押下します。

保険の情報を入力し、「登録」ボタンを押下します。

次ページ以降で「死亡保障」、「個人年金」、「満期金・一時金」などの情報を入力します。

選択項目にない保険について、補足になります。

- 火災保険

-

住居費の入力で「持家」を選択した方は、火災保険の金額を入力していると思いますので、こちらでは入力不要です。

「賃貸」の方で火災保険に加入している方はこちらで入力してください。

「死亡保障」、「個人年金」、「満期金・一時金」の情報の入力は不要です。

- 自動車保険

-

保険種類は「その他の保険」を選択して入力してください。

「死亡保障」、「個人年金」、「満期金・一時金」の情報の入力は不要です。

資産運用、確定拠出年金、変動率(金利・物価上昇率)

資産運用、確定拠出年金、変動率(金利・物価上昇率)を入力します。

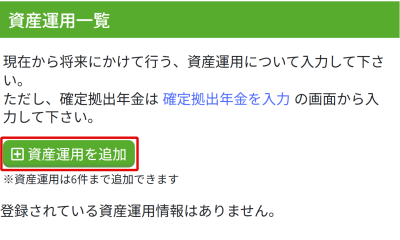

資産運用を入力

メインメニューの「資産運用を入力」の「設定」ボタンを押下します。

資産運用一覧画面で「資産運用を追加」ボタンを押下します。

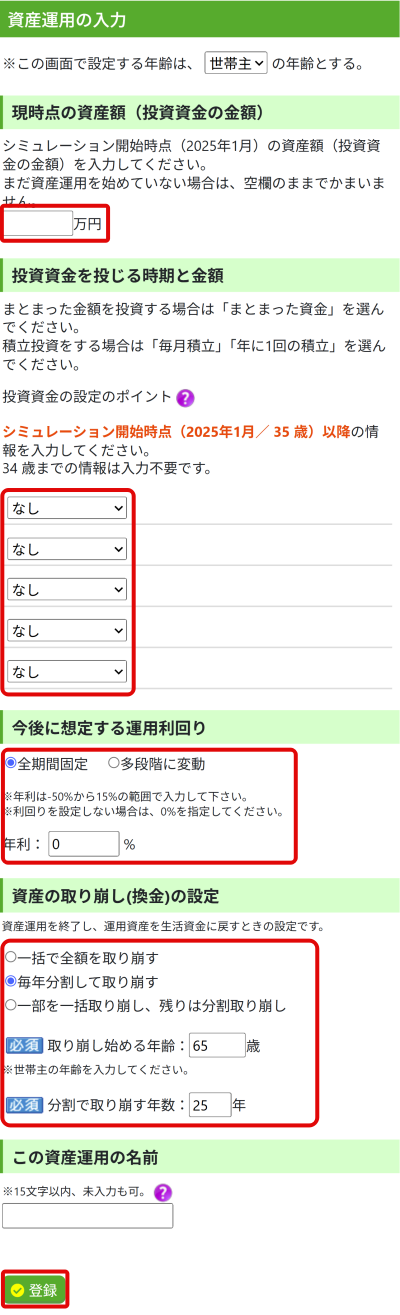

資産運用の情報を入力します。

投資信託と債券など運用利回りが異なる投資があるようでしたら、複数登録します。

入力情報の補足になります。

- 今後に想定する運用利回り

-

NISAなどで投資信託購入しているけど、よくわからないという方は以下の設定をおすすめします。

利回り:「全期間固定」

年利:「4%」

※人気があるS&P500や全世界株式の過去平均はもっと高いですが、少し控えめな利回りにしています。

- 資産の取り崩し(換金)の設定

-

資産の取り崩しについては以下の設定をおすすめします。

取り崩し方:「毎年分割して取り崩す」

取り崩し始める年齢:「65歳」 ※働かなくなる年齢

分割で取り崩す年数:「25年」

確定拠出年金を入力

メインメニューの「確定拠出年金を入力」の「設定」ボタンを押下します。

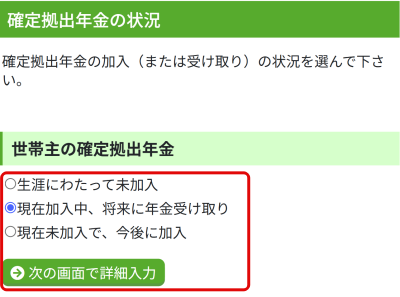

加入中の方は「現在加入中、将来に年金受け取り」、これから加入予定の方は「現在未加入で、今後に加入」を選択して、「次の画面で詳細入力」ボタンを押下します。

配偶者も加入中または加入予定でしたら、画面下部の「配偶者の確定拠出年金」から登録します。

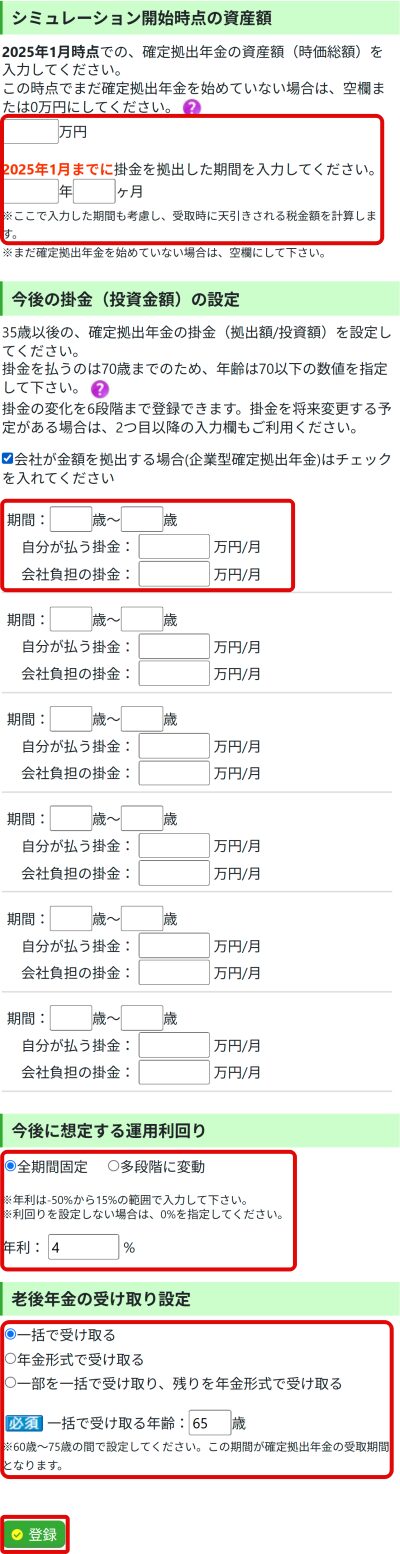

確定拠出年金の情報を入力し、「登録」ボタンを押下します。

入力情報の補足になります。

- 今後の掛け金(投資金額)の設定

-

企業型確定拠出年金(DC)についてです。

会社側からの拠出金が基本ですが、掛け金を自身で追加して拠出(マッチング拠出)することができます。

自身の情報を元に「自分が払う掛金」、「会社負担の掛金」を入力してください。

個人型確定拠出年金(iDeCo)についてです。

こちらは自身で拠出ですので、「自分が払う掛け金」に入力してください。

- 今後に想定する運用利回り

-

投資信託購入しているけど、よくわからないという方は以下の設定をおすすめします。

利回り:「全期間固定」

年利:「4%」

※人気があるS&P500や全世界株式の過去平均はもっと高いですが、少し控えめな利回りにしています。

- 老後年金の受け取り設定

-

確定拠出年金の受け取り方法については以下の設定をおすすめします。

取り崩し方:「一括で受け取る」

一括で受け取る年齢:「65歳」 ※働かなくなる年齢

※確定拠出年金は「退職所得控除」が利用できるため、一括で受け取る方式にしたほうが節税効果が見込めます。

変動率(金利・物価上昇率)の設定

メインメニューの「変動率(金利・物価上昇率)の設定」の「設定」ボタンを押下します。

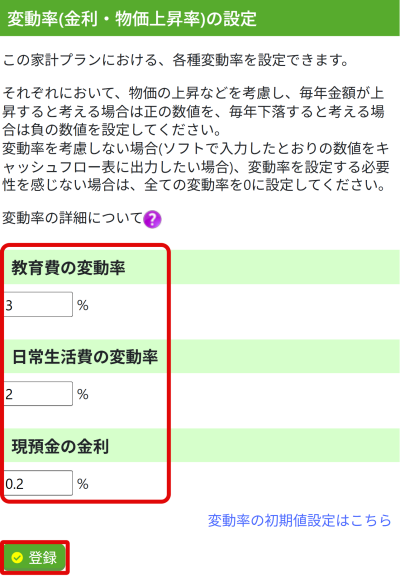

「教育費の変動率」、「日常生活費の変動率」、「預貯金の金利」を入力して、「登録」ボタンを押下します。

設定値の参考として記載します。

こんなに物価は上がらないと考えられるのであれば、値を変更ください。

- 教育費の変動率(上昇率)

-

過去平均が2~3%ですので、「3%」を設定とします。

- 日常生活費の変動率(上昇率)

-

日銀の物価上昇率の目標が2%であるため、「2%」を設定します。

- 現預金の金利

-

現在利用している銀行の預金金利を設定してください。